Jak se platí paušální daň 2023

Paušální daň je možné si předplatit, a to i na celý rok dopředu. Zaplacená částka se pak postupně započítává na zálohy za jednotlivé měsíce. Zálohy odvádíte na účty jednotlivých finančních úřadů s předčíslím bankovního účtu 2866, číslem matriky finančního úřadu a kódem banky 0710 (ČNB).

Archiv

Kdy se přihlásit k paušální dani 2023

ledna 2021, se mění výše plateb. Od roku 2023 se zvyšují zálohy pro zdravotní a sociální pojištění, tudíž se zvýší i částka pro pravidelnou měsíční zálohu k paušální dani. První platbu v nové výši je OSVČ povinna uhradit již za měsíc leden 2023, a to nejpozději do 20. ledna 2023.

Kdy se vyplatí daňový paušál

Při paušálu 40% se Vám vstup vyplatí již od cca 400.000 Kč (opět bráno za rok, pokud vstupujete do paušálního režimu v průběhu roku, bude částka obvykle nižší). Maximální úspora je při příjmu do 1.000.000 Kč. V takovém případě ušetříte cca 113.000 Kč.

Jak funguje daňový paušál

Co je paušální daň Paušální daň je speciální typ daně, kterou mohou OSVČ dobrovolně odvádět od roku 2021. Jde o jednotnou měsíční částku, která obsahuje platbu na daň z příjmu a povinné odvody na sociální a zdravotní pojištění.

Archiv

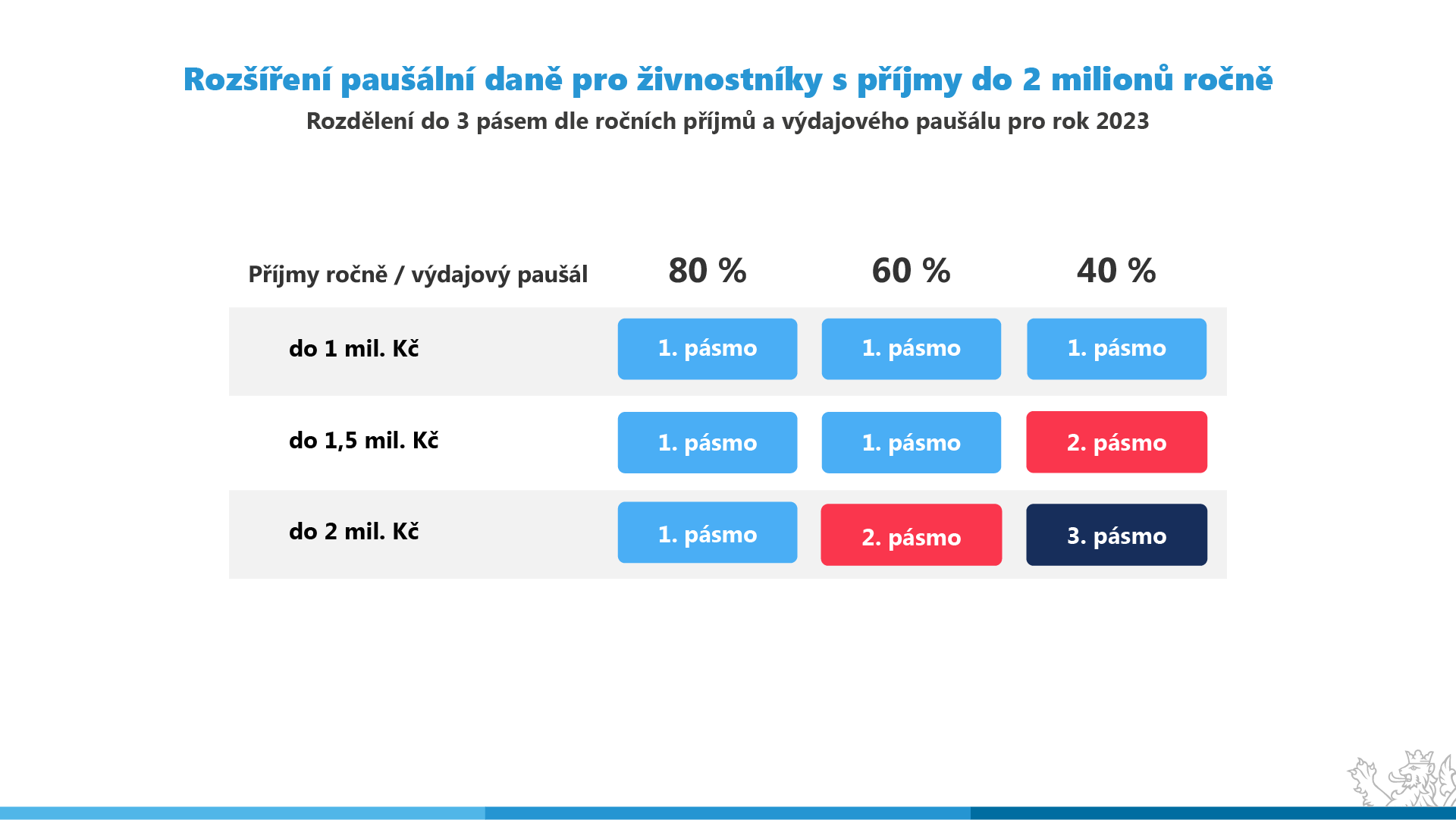

Jaká je výše paušálních výdajů

Výdaje paušálem představují formu výdajů, která spočívá v odečtení fixní části od reálných ročních příjmů (od 30 do 80 procent). Paušál lze aktuálně uplatnit až do příjmů ve výši dvou milionů korun. Tato varianta má velkou výhodu v tom, že OSVČ nemusejí evidovat účtenky ani přijaté faktury.

Jak se platí paušální daň

Paušální daň je splatná do 20. dne měsíce, za který se platí (s výjimkou zahájení podnikatelské činnosti se souběžným přihlášením k paušální dani, kdy se splatnost první platby posouvá na termín splatnosti za další měsíc, tedy na 20. den následujícího měsíce, kdy se mimořádně zaplatí dvě platby).

Co kdyz Prekrocim limit pausalni daně

Vzhledem k překročení limitu příjmů 1 mil. v roce 2022 dojde na základě oznámení poplatníka k ukončení paušálního režimu k 31.12.2022, nebude mu vyměřená paušální daň a poplatník musí podat daňové přiznání k dani z příjmů fyzických osob za zdaňovací období roku 2022 a přehledy na veřejná pojistná.

Kdo má výdajový paušál 80 %

Maximální výši osmdesátiprocentního paušálu nyní řemeslníci či zemědělci příští rok uplatní v případě, že mají roční příjmy do dvou milionů korun. Maximálně si tak od daňového základu odečtou 1,6 milionu korun. Stejná pravidla platí i u živnostníků, kterých se týká šedesátiprocentní paušál.

Jak se počítá paušální daň

Počítá se z příjmů, od kterých jsou odečteny výdaje, ať už skutečné nebo paušální. Z rozdílu mezi příjmy a výdaji se poté odečtou ještě odečitatelné položky, čímž získáte základ daně, ze kterého pak spočítáte 15% (a popř. 23%) daň z příjmu.

Kdo nemůže mít paušální daň

Znamená to, že poplatník nemůže vstoupit do paušálního režimu nejen když vykonává k okamžiku zahájení samostatné činnosti či činnost, ze které plynou příjmy ze závislé činnosti, s výjimkou příjmů, z nichž je daň vybírána srážkou podle zvláštní sazby daně, ale ani tehdy, když mu příjmy z této závislé činnosti plynuly …

Jaké jsou výhody paušální daně

Výhody paušální daně:

nižší odvody daně z příjmů a pojistného na sociální a zdravotní pojištění – pouze pro některé případy a v tomto případě bude OSVČ mít horší důchodové zabezpečení.

Jak se přihlásit k paušální dani 2023 přes datovou schránku

Zájemci, kteří se k paušálnímu režimu chtějí připojit od 1. ledna 2023, tak mohou do úterý 10. ledna 2023 učinit vyplněním písemného formuláře Oznámení o vstupu do paušálního režimu nebo elektronicky datovou zprávou či vyplněním interaktivního elektronického formuláře v online finančním úřadu MOJE daně.

Kdo má výdajový paušál 40 %

Příjmy z jiného podnikání nebo jiné samostatné výdělečné činnosti. Pakliže podnikáte na základě jiného než živnostenského zákona, bude paušální výdaj maximálně 40 %. Jedná se o příjmy podle zvláštních předpisů. Patří sem například lékaři, advokáti nebo daňoví poradci.

Kdy můžu přejít na paušální daň

Paušální daň je možné využít od roku 2021 podnikateli s příjmy (nově) do 2 mil. Kč ročně, kteří nejsou plátci DPH.

Jak vystoupit z paušální daně

Oznámení o dobrovolném vystoupení z paušálního režimu je nutné podat u správce daně v zákonné lhůtě do desátého dne zdaňovacího období bezprostředně následujícího po zdaňovacím období, jehož uplynutím přestane být poplatníkem v paušálním režimu (§ 38le zákona o daních z příjmů).

Jak zřídit paušální daň

Jak se k paušální dani přihlásit

Oznámení o vstupu do paušálního režimu, který je k dispozici k vyplnění online v aplikaci, nebo ke stažení ve formátu PDF. Podnikatelé jej zašlou na místní finanční úřad, nejpozději ale 10 dnů po začátku období, za které budou daň paušálně odvádět.

Co se stane když nezaplatím paušální daň

Co se stane, když živnostník nezaplatí zálohu na paušální daň v termínu Pokud dojde k opožděné úhradě měsíční zálohy, postupuje finanční úřad jako při porušení úhrady jakékoliv jiné daně, přičemž se řídí daňovým řádem. Tedy plátci vznikne nedoplatek na dani a také úroky z prodlení.

Kdo má paušál 80 %

Procento z příjmů pro uplatnění paušálních výdajů se určuje podle druhu činnosti. 80 %, nejvýše však 1 600 000 Kč za rok, se uplatňuje z příjmů z řemeslných živností, zemědělské výroby a lesního a vodního hospodářství vykonávaných jako samostatná činnost, stejně tak jako z ostatních příjmů ze zemědělské výroby.

Kdo má paušál 80%

Maximální výši osmdesátiprocentního paušálu nyní řemeslníci či zemědělci příští rok uplatní v případě, že mají roční příjmy do dvou milionů korun. Maximálně si tak od daňového základu odečtou 1,6 milionu korun. Stejná pravidla platí i u živnostníků, kterých se týká šedesátiprocentní paušál.