Jak vyplnit přiznání k dani z přidané hodnoty

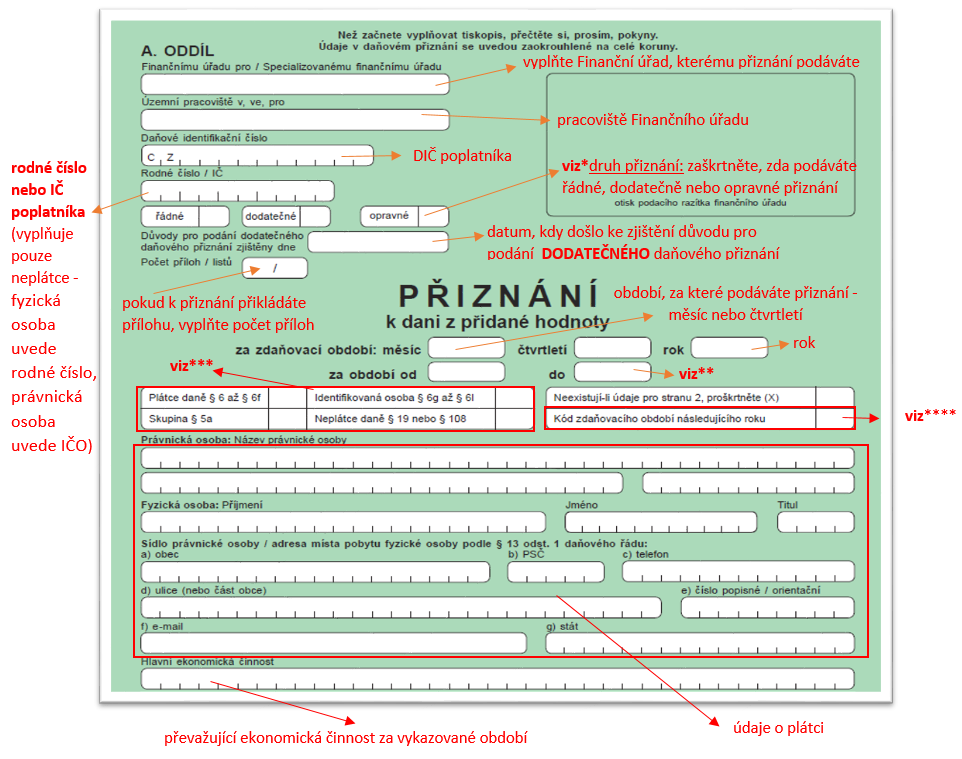

Přiznání k dani z přidané hodnoty – formulářsvé, respektive firemní identifikační údaje (IČO, DIČ,…)údaje o přijatých plněních, tedy částky za dodané zboží a služby včetně sazby a výše DPH, které získáte z daňové evidence,údaje o odečtené DPH (např. za zboží zakoupené v daném období a používané k podnikání).

Jak podat daňové přiznání přes datovou schránku

přes datovou schránku tak, že se do ní přihlásíte přímo v portálu Moje daně a přiznání odešlete i bez elektronického podpisu, nebo vyplněný formulář exportujete a uložíte do počítače ve formátu XML, poté se běžným způsobem přihlásíte do datové schránky a soubor odešlete.

Kam podat daňové přiznání při změně bydliště

Problém často vzniká při přestěhování, bydlení na více adresách apod. Jestliže se poplatník v období od skončení kalendářního roku do podání daňového přiznání přestěhuje, dojde ke změně místně příslušného územního pracoviště finančního úřadu. Daňové přiznání je tak nutné podat již novému správci daně.

Co to je daň z přidané hodnoty

Daň z přidané hodnoty (DPH)

DPH je nazývaná všestranná nebo univerzální daň, představuje největší příjem do státního rozpočtu a vychází ze zákona č. 235/2004 Sb., o dani z přidané hodnoty. Předmětem této daně je dodání zboží, převod nemovitosti nebo poskytnutí služby.

Jak vyplnit daňové přiznání při pracovním úrazu

Do jakých kolonek svého daňového přiznání Adam náhradu za ušlý výdělek uvede Odpověď: Náhrada za ušlý výdělek nebo renta se uvádí společně s dalšími příjmy ze zaměstnání do řádku 31 a sražená záloha (dle potvrzení od pojišťovny) do řádku 84.

Co přiložit k daňovému přiznání

Co k daňovému přiznání přiložit. K daňovému přiznání budete potřebovat součet příjmů/plateb, které skutečně přišly na váš účet nebo jste je dostali zaplacené v roce 2022 v hotovosti. Dále doložíte buď skutečné výdaje nebo výdaj vypočítaný procentem z příjmů, který se k vašemu podnikání vztahuje.

Jak si aktivovat datovou schránku

Přihlášení do datové schránky je velmi jednoduché. Přihlásíte se na adrese mojedatovaschranka.cz, kde z metod přihlášení zvolíte přihlášení uživatelským jménem a heslem. Zadáním těchto zaslaných údajů datovou schránku aktivujete a budete mít možnost přijímat a odesílat zprávy.

Co když jsem nepodal daňové přiznání

Co se stane, když přiznání nepodáte

Jestliže se vás daňové přiznání týká, a i přesto jej vůbec nepodáte, počítejte s tím, že vás k podání přiznání finanční úřad vyzve. Ve výzvě vám určí i náhradní termín. Pokud svou povinnost přesto nesplníte, hrozí vám pokuta až 300 tisíc korun.

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Co přiložit k daňovému přiznání právnických osob

Pokyny k vyplnění přiznání k dani z příjmů právnických osob

Pokyny ve formátu PDF najdete zde. Povinnou přílohou daňového přiznání k dani příjmů právnických osob je i účetní závěrka. Podoba a forma účetní závěrky závisí na tom, jestli daná právnická osoba podléhá nebo nepodléhá auditu.

Kdy je DPH 15 a kdy 21

Snížená sazba DPH 15 % se vztahuje na prodej zboží uvedeného v příloze 2 a 3 zákona o DPH, jedná se například o prodej potravin nebo ubytovací služby, stravovací služby, prodávání nápojů nebo služby fitness center. Výjimka se vztahuje na prodej alkoholických nápojů a tabákových výrobků, které mají sazbu 21 %.

Kdy se člověk stane plátcem DPH

Přechodná ustanovení stanoví, že plátcem DPH se nestanou osoby povinné k dani, které za období, které končí v měsíci listopad 2022 nebo prosinec 2022, přesáhnou obrat2 1 000 000 Kč, ale nepřesáhnou obrat 2 000 000 Kč.

Jak se dělá dodatečně daňové přiznání

Pokud si vyberete variantu „dodatečné“ (tj. týká-li se vás audit či vaše přiznání zpracuje daňový poradce), musíte vyplnit i řádky 5 a 6 a v řádku 4 uvést datum, kdy došlo k rozhodnutí o podání dodatečného přiznání. Do přílohy pak uvedete důvody pro jeho podání.

Jaké přílohy se obvykle přikládají k daňovému přiznání

5 typů příloh, které se nejčastěji přikládají k daňovému přiznáníÚčetní závěrka.Potvrzení o zdanitelných příjmech ze závislé činnosti či jiné samostatné výdělečné činnosti.Potvrzení k nezdanitelným částkám.Potvrzení prokazující nárok na slevy na dani.Potvrzení ohledně nároku na daňové zvýhodnění

Co se stane když si neaktivují datovou schránku

Pokud si někdo neaktivuje datovou schránku sám a nechá to na nás, tak na to má zcela nepochybně právo a neporušuje zákon. Nehrozí mu rovněž ani žádná sankce, ale sám sebe připravuje o možnost se s datovou schránkou seznámit, naučit se s ní pracovat a vyzkoušet si některé věci v tom prostředí.

Jak si zřídit datovou schránku online

Datovou schránku si můžete v Portálu občana online založit, pokud už vlastníte nebo využíváte nějaký z nástrojů elektronické identifikace (NIA ID, mobilní klíč eGovernmentu, bankovní identita a další možnosti). Stačí se jimi do Portálu občana přihlásit. Na úvodní obrazovce zvolíte „Založit datovou schránku“.

Co hrozí za pozdní podání daňového přiznání

0,05 % stanovené daně za každý následující den prodlení, nejvýše však 5 % stanovené daně, 0,05 % stanoveného daňového odpočtu za každý následující den prodlení, nejvýše však 5 % stanoveného daňového odpočtu, nebo. 0,01 % stanovené daňové ztráty za každý následující den prodlení, nejvýše však 5 % stanovené daňové ztráty …

Kdy se neplatí daň z příjmu

V Česku neplatí daň z příjmu fyzických osob zaměstnanci s měsíční mzdou 10 290 Kč.

Jaké příjmy patří do daňového přiznání

§ 38g odst. 1 a 2 zákona o daních z příjmů: „(1) Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 15 000 Kč (50 000 Kč od 2023), pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně.

Jak dlouho Zpětně lze podat daňové přiznání

dodatečného daňového přiznání. Dodatečné daňové přiznání se podává do konce měsíce následujícího po skončení měsíce, ve kterém byla chyba zjištěna.

Kdy se účtuje 15% DPH

Dle §48a, odst. 1 Zákona o DPH a §121, odst. 1 zákona č. 40/1964 Sb., Občanského zákoníku, lze uplatnit sníženou sazbu DPH 15% pouze v případě, pokud jsou dodávané stavební a montážní práce provedeny na objektu, který je příslušenstvím rodinného domu nebo bytu a splňuje definici sociálního bydlení.

Co patří do 15% DPH

Snížená sazba je 15 % a je uplatňována na prodej zboží a služeb uvedeného v příloze 2 a 3 zákona o DPH. Jedná se například o prodej potravin, vodné a stočné, teplo, městskou dopravu, časopisy a noviny, ubytovací služby, stravovací služby, pohřební služby, lázeňské služby a sauny, služby fitcenter a posiloven a od 1. 1.

Jak se vyhnout placení DPH

Neplátce tak musí mít obrat menší než 1 000 0000 Kč v předešlých, po sobě jdoucích kalendářních měsících. Pokud splňuje tuto podmínku, pak nemá povinnost odvádět daň ze svých zdanitelných plnění. Neplátce nemá nárok na odpočet. DPH se rovněž vyhnou subjekty vykonávající činnosti, které jsou od DPH osvobozeny.

Co se stane když se stanu plátcem DPH

Co se pro vás jako plátce DPH změní Jako neplátce DPH se touto daní vůbec nemusíte zabývat. Když se ale stanete plátcem, kromě toho, že si DPH nárokujete a také odvádíte, musíte vést ještě evidenci DPH. Máte povinnost pravidelně podávat přiznání k DPH, kontrolní hlášení a v některých případech i souhrnné hlášení.

Kdy musím podat dodatečně daňové přiznání

Daňový řád nijak důvody pro podání dodatečného daňového přiznání neomezuje. Lhůta pro podání dodatečného daňového přiznání jak pro daň nižší, nebo vyšší, je do konce měsíce následujícího po měsíci, v němž byly důvody k jeho podání zjištěny.