Kde se podepisuje žádost o roční zúčtování

února. Do tohoto data byste měli roční zúčtování daně podepsat v účtárně. Je ale také nutné dodat veškeré doklady o případných slevách na dani nebo odečitatelných položkách. Zúčtování daně je souhrnným přehledem vyplacených mezd, záloh na daň a záloh na sociální a zdravotní pojištění.

Archiv

Jak požádat zaměstnavatele o roční zúčtování daně

Zaměstnavatelům vzniká povinnost zaměstnanci roční zúčtování daně vyhotovit, pokud si o něj včas a řádně zažádá. Žádat o něj mohou pouze zaměstnanci, kterým nevznikla povinnost podávat daňové přiznání. Roční zúčtování daně za rok 2022 musí zaměstnanci u zaměstnavatele podepsat do středy 15. února 2023.

Archiv

Kdo vyplňuje žádost o roční zúčtování daně

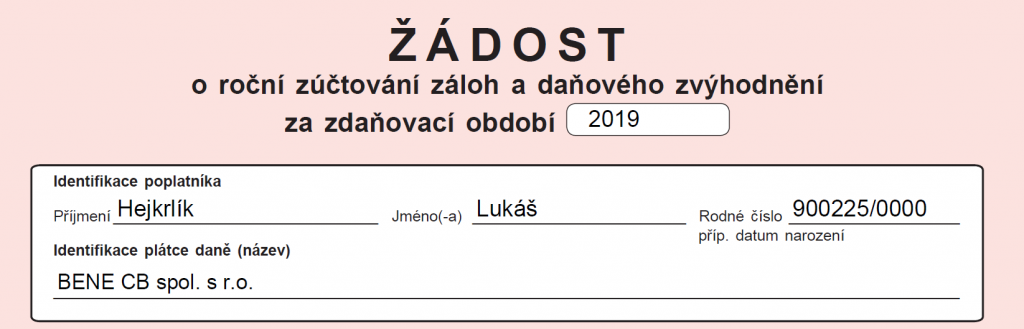

O provedení RZD požádá zaměstnanec svého posledního zaměstnavatele (posledního v roce 2020). Učiní tak prostřednictvím formuláře „Žádost o provedení ročního zúčtování záloh a daňového zvýhodnění za zdaňovací období“.

Archiv

Kdy mohu požádat o roční zúčtování daně

Většina zaměstnavatelů provádí roční zúčtování zhruba v druhé půlce ledna, nejzazším termínem, kdy musí zúčtování zaměstnanec podepsat, je 15. února. Letos 15. února připadá na středu, to je poslední den, kdy musíte žádost o zúčtování daně podepsat.

Kde se podepisuje daňové přiznání

Čtvrtá strana daňového přiznání

Na poslední straně daňového přiznání uvede slečna Dvořáková daňové přílohy, datum a daňové přiznání podepíše.

Jak vyplnit žádost o roční zúčtování záloh a daňového zvýhodnění

V žádosti vyplní:zdaňovací období – rok,příjmení,jméno,rodné číslo,název plátce daně – název a identifikátor zaměstnavatele,část slevy na dani: jméno a příjmení manželky, rodné číslo, měsíce, v nichž byly splněny podmínky pro uplatnění slevy na dani, příp. ZTP,podepíše se v podpisové části.

Kdy nelze udělat roční zúčtování

Roční zúčtování daně nelze provést u zaměstnance, který má povinnost si podat daňové přiznání (viz § 38g zákona č. 586/1992 Sb., o daních z příjmů). Například když má zaměstnanec i jiné příjmy, nebo má současně více zaměstnání a v dalších zaměstnáních nejsou příjmy zdaněné srážkovou daní.

Co je potřeba k podání daňového přiznání

Co k daňovému přiznání přiložit. K daňovému přiznání budete potřebovat součet příjmů/plateb, které skutečně přišly na váš účet nebo jste je dostali zaplacené v roce 2022 v hotovosti. Dále doložíte buď skutečné výdaje nebo výdaj vypočítaný procentem z příjmů, který se k vašemu podnikání vztahuje.

Co vše je potřeba k daňovému přiznání

Potřebné doklady pro daňové přiznání: Veškeré příjmy: faktury Vámi vydané, pokladní doklady vydané – doklady k penězům, které jste dostali. Veškeré výdaje: faktury přijaté, účtenky (doklady k penězům, které jste zaplatili). Potvrzení z Úřadu práce, pokud jste byli v evidenci v průběhu roku.

Jak správně vyplnit žádost o roční zúčtování daně

Na začátku Žádosti je třeba vyplnit základní údaje o zaměstnanci, který žádost podává, jeho zaměstnavateli a samozřejmě údaj týkající se roku, za který bude zúčtování provedeno. Období = rok, za který zaměstnanec žádá o roční zúčtování záloh.

Jak vyplnit roční zúčtování daně 2023

V žádosti vyplní:zdaňovací období – rok,příjmení,jméno,rodné číslo,název plátce daně – název a identifikátor zaměstnavatele,část slevy na dani: jméno a příjmení manželky, rodné číslo, měsíce, v nichž byly splněny podmínky pro uplatnění slevy na dani, příp. ZTP,podepíše se v podpisové části.

Kdy nemůže zaměstnavatel provést roční zúčtování daně

Pokud měl zaměstnanec dva zaměstnavatele během roku, tak zaměstnavatel mu může provést roční zúčtování pouze v případě, kdy se zaměstnání nepřekrývala. Tedy například zaměstnání A trvalo od ledna do dubna, zaměstnání B od května do prosince.

Kdo provádí roční zúčtování daně

Roční zúčtování nelze provést zaměstnanci, který má povinnost podat daňové přiznání: Nepodepsal prohlášení k dani během roku 2020, ani tak neučinil dodatečně do 15. 2. 2021.

Co když jsem nepodal daňové přiznání

Co se stane, když přiznání nepodáte

Jestliže se vás daňové přiznání týká, a i přesto jej vůbec nepodáte, počítejte s tím, že vás k podání přiznání finanční úřad vyzve. Ve výzvě vám určí i náhradní termín. Pokud svou povinnost přesto nesplníte, hrozí vám pokuta až 300 tisíc korun.

Co se stane když zaměstnanec nepodá daňové přiznání

pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.

Co je třeba přiložit k daňovému přiznání

Co k daňovému přiznání přiložit. K daňovému přiznání budete potřebovat součet příjmů/plateb, které skutečně přišly na váš účet nebo jste je dostali zaplacené v roce 2022 v hotovosti. Dále doložíte buď skutečné výdaje nebo výdaj vypočítaný procentem z příjmů, který se k vašemu podnikání vztahuje.

Co hrozí za pozdní podání daňového přiznání

0,05 % stanovené daně za každý následující den prodlení, nejvýše však 5 % stanovené daně, 0,05 % stanoveného daňového odpočtu za každý následující den prodlení, nejvýše však 5 % stanoveného daňového odpočtu, nebo. 0,01 % stanovené daňové ztráty za každý následující den prodlení, nejvýše však 5 % stanovené daňové ztráty …

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Co se stane když pozdě podám daňové přiznání

Maximální postih je pět procent z daně či 300 tisíc korun. Pokud daňové přiznání nepodáte vůbec, a to ani dodatečně na výzvu berňáku, pokuta bude minimálně 500 korun. Ze zmíněné novely daňového řádu z roku 2021 ovšem vyplývá, že reálně Finanční správa ČR vymáhá jen pokuty vyšší než 1000 korun.

Co se stane když podám špatně daňové přiznání

Pokud se Vám někdy stane, že zjistíte, že jste udělali ve svém daňovém přiznání chybu, tak nezoufejte. V případě, že chybu zjistíte ještě před koncem termínu podání přiznání, stačí Vám podat pouze opravné daňové přiznání. V tomto případě se k Vašemu původnímu přiznání již nepřihlíží a jako hlavní se bere to opravné.

Co se stane když člověk nepodá daňové přiznání

pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.

Co kdyz nestihnu podat daňové přiznání 2023

Pokud zaměstnanec nemá povinnost podat daňové přiznání, může zaměstnavatele požádat o roční zúčtování daně. Když to neudělá a ani si dobrovolně nepodá daňové přiznání sám, jeho daňová povinnost je splněna sraženými měsíčními zálohami na dani.

Jak dlouho Zpětně lze podat daňové přiznání

dodatečného daňového přiznání. Dodatečné daňové přiznání se podává do konce měsíce následujícího po skončení měsíce, ve kterém byla chyba zjištěna.

Co hrozi při Nepodam daňové přiznání

Sankce za každý den prodlení činí 0,05 procenta ze zaplacené daně (případně 0,01 procenta ztráty). Maximální postih se může vyšplhat na pět procent z vyměřené daně. Pokud vůbec nepodáte daňové přiznání, a to ani dodatečně na výzvu berňáku, pokuta bude minimálně 500 korun.

Co se stane když mám špatné daňové přiznání

Pokud přiznání nepodáte vůbec, čeká vás pokuta, která začíná na 500 Kč a končit může až na 300 000 Kč. To ale ani zdaleka všechno. Za každý den prodlení Vám naskočí penále ve výši 0,05 – 5 % z dlužné částky daně nebo úroky z prodlení.