Kas yra techninė analizė?

Techninė analizė yra galinga vertinimo priemonė, kurią bet kuris investuotojas gali naudoti prieš priimdamas bet kokį investavimo sprendimą. Nesvarbu, ar prekiaujate „Bitcoin“, „Ethereum“ ar bet kuria kita moneta, turėtumėte apsvarstyti galimybę įtraukti ją į savo investavimo strategiją. Techninė analizė padeda prekybininkams prognozuoti turto kainų pokyčius, kuriuos naudoja investuotojai, norėdami interpretuoti rinkos sukurtus impulsinius signalus..

Nors techninė analizė negali pakeisti esminės analizės, visi investuotojai gali būti labai naudingi ją naudodami, kad pagerintų savo investicijų laiką.

Pagrindinė ir techninė analizė

Apdairūs investuotojai, priimdami išsilavinusius sprendimus, naudoja pagrindinės ir techninės analizės derinį. Fundamentali ir techninė analizė skiriasi tiek atsižvelgiant į informacijos tipą, tiek pagal bendrą prognozuojamų tendencijų trukmę.

Nors fundamentali analizė skaičiuojant pagrindinę monetos vertę, techninė analizė dažniausiai nesijaudina dėl monetos vidinės vertės. Vietoj to, atliekant techninę analizę, bandoma nuspėti būsimą turto kainų pokytį remiantis tik ankstesniais prekybos duomenimis ir rinkos nuotaika.

Fundamentali analizė paprastai yra naudingesnė prognozuojant lėčiau judančias ilgalaikes monetos tendencijas. Kita vertus, techninė analizė yra labiau naudinga nustatant trumpalaikius greitus monetos kainų pokyčius.

Techninės analizės pagrindai

Remiantis principu, kad trumpalaikiai kainų pokyčiai nėra atsitiktiniai, techninė analizė tvirtina, kad visa viešai prieinama informacija apie turtą jau turėtų atsispindėti to turto rinkos kainoje..

Kitaip tariant, techninė analizė teigia, kad ankstesni turto duomenys yra geresni būsimų monetos kainų pokyčių rodikliai, nei pati monetos tikroji vidinė vertė..

Kryptinės tendencijos

Tendencija yra pastebimas kainų judėjimo krypties šališkumas. Tendencijos metu turto kaina juda tam tikra kryptimi, kuri, tikimasi, tęsis. Tendencijos paprastai skirstomos į tris puses: į viršų, žemyn arba į šoną.

Augimo tendencijos kartais vadinamos „bullish“. Lygiai taip pat mažėjimo tendencijos yra meškiškos. Šie būdvardžiai yra kilę iš to, kaip kiekvienas gyvūnas yra linkęs kovoti; lokys paprastai braukia žemyn nagais, tuo tarpu jautis paprastai stumia aukštyn ragais.

Techninės analizės kilmė

Techninės analizės pradininkas buvo Charlesas Dowas, kuris per visą XIX amžių dažnai rašė šia tema savo „Wall Street Journal“ redakcijose. Dowo raštai bendrai pradėti vadinti Dow teorija.

Nors Dowo teoriją per pastarąjį šimtmetį išgrynino keli rašytojai, Dowo raštai vis dar teikia šiuolaikinės techninės analizės pagrindą. Pagrindiniai Dow teorijos principai yra išvardyti žemiau:

„Dow Theory“ pagrindinės nuostatos

- Turto rinkos kaina jau atsižvelgia į visus veiksnius, kurie gali turėti įtakos turto kainai.

- Turto kainų pokyčiai nėra grynai atsitiktiniai. Vietoj to, kainos linkusios judėti pagal stebimus modelius ir tendencijas, kurios laikui bėgant kartojasi.

- Tūrio judėjimas paprastai patvirtina tendencijas. Kainos tendenciją patvirtina apimties padidėjimas; taip pat apimties sumažėjimas rodo, kad tendencija silpsta.

- Tendencijos tęsiasi tol, kol įvyksta aiškus pasikeitimas. „Dow Theory“ perspėja investuotojus nepainioti ilgesnio laikotarpio pirminių kainų tendencijų su trumpesnio laikotarpio korekcinėmis antrinėmis tendencijomis.

Techninės analizės kategorijos

Techninė analizė dažnai naudoja diagramų modelių, rodiklių ir kitos statistinės prekybos informacijos derinį, kad nustatytų monetos ateities kainų tendencijas.

Techninę analizę galima suskirstyti į dvi pagrindines diagramų modelių ir rodiklių kategorijas.

Diagramos modeliai

Diagramų modeliai yra skirtingos formacijos, kurias sukuria vertybinių popierių kainų pokyčiai diagramoje. Manoma, kad dėl rinkos ir investuotojų psichologijos pasikartoja skirtingi diagramų modeliai.

Prekybos modelių apibrėžimai gali būti gana subjektyvūs, nes skirtingų prekybininkų nuomonės dėl to, kas konkrečiai yra atpažįstamas modelis, gali skirtis. Taip pat svarbu pažymėti, kad kai kurie diagramų modeliai yra tikslesni nei kiti.

Kadangi joks diagramos modelis nėra visiškai tikslus, investuotojas turėtų juos naudoti kartu su kitais techniniais rodikliais, kad sumažintų statistinę prognozių paklaidą.

Diagramų modelius galima suskirstyti į dvi pagrindines tęsimo modelių ir grįžimo modelių kategorijas.

Tęsimo diagramos modeliai

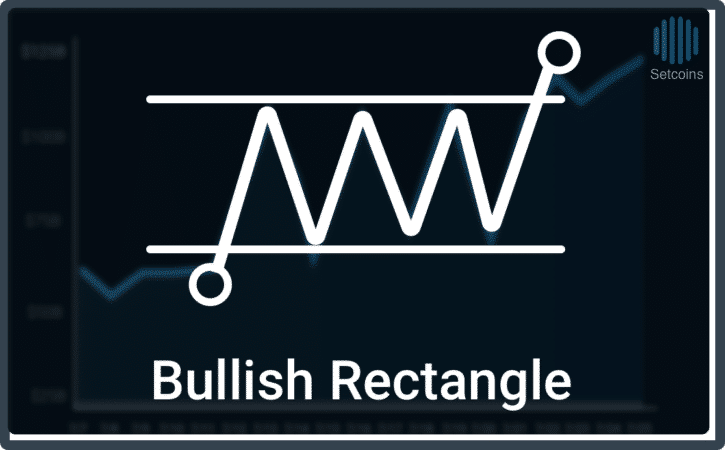

Tęsimo modeliai rodo, kad pagrindinė tendencija greičiausiai tęsis ir baigus modelį. Pvz., Jei turtas šiuo metu yra viduryje augimo tendencijos, tęstinis prekybos modelis rodytų, kad greičiausiai judėjimas tęsis ir pasibaigus šablonui.

Bendri tęsimo diagramos modeliai

- Trikampiai

- Vėliavos

- Vėliavėlės

- Stačiakampiai

Atbulinės diagramos modeliai

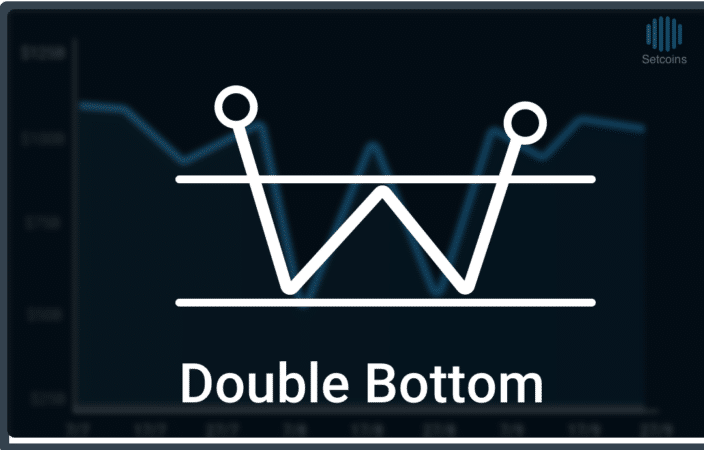

Atšaukimo modeliai rodo, kad pagrindinė tendencija greičiausiai pasikeis, baigus modelį. Pvz., Jei turtas šiuo metu yra nuosmukio viduryje, pasikeitęs prekybos modelis rodytų tikėtiną pirminės nuosmukio pabaigą ir bendros tendencijos pradžią pasibaigus šablonui.

Bendri apsisukimo diagramos modeliai

- Galva ir pečiai

- Apversta galva ir pečiai

- Dvigubas viršus

- Dvigubas dugnas

Rodikliai

Rodikliai yra matematiniai skaičiavimai, paprastai pagrįsti turto kaina ar apimtimi, kurią investuotojai naudoja prognozuodami būsimą turto judėjimą.

Rodiklių tipai

Dažniausias indikatorių tipas vadinamas osciliatoriumi. Osciliatoriai ribojami nustatytu skaičių diapazonu, dažniausiai nuo 0 iki 100. Be osciliatorių, kai kurie rodikliai nėra ribojami.

Rodiklius daugiausia galima suskirstyti į dvi l kategorijasrodantys rodikliai ir atsilikę rodikliai, atsižvelgiant į tai, kada jie signalizuoja.

Pagrindiniai rodikliai

Kuriant impulsinius signalus prieš kainų pokyčius, investuotojai ir prekybininkai naudoja pagrindinius rodiklius, kad padėtų nustatyti būsimą monetos kainos judėjimą.

Pagrindiniai rodikliai yra naudingiausi tendencijų į šoną laikotarpiu arba be tendencijos. Jie padeda prekybininkams nustatyti momentus, kai turto kaina dažniausiai išsiskirs arba suskaidys naują tendenciją.

Du dažniausiai naudojami pagrindiniai rodikliai yra santykinio stiprumo indeksas (RSI) ir „Stochastics Oscillator“.

Santykinio stiprumo indeksas (RSI)

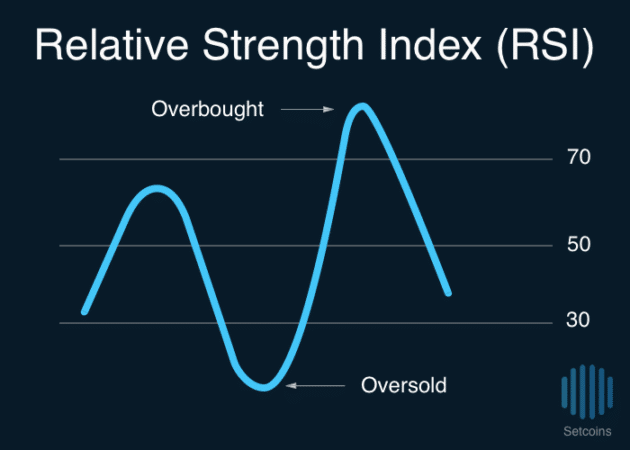

Skaičiuojant nuo 0 iki 100, RSI yra impulsų rodiklis, lyginantis pastarojo laikotarpio pelno ir nuostolių dydžius per nurodytą laiką, kad būtų galima įvertinti vertybinių popierių kainos pokyčius..

RSI rodiklis dažniausiai naudojamas nustatyti, ar vertybinis popierius perkamas ar per didelis. Didesnis nei 70 rodmuo reiškia, kad vertybinis popierius yra perkamas, o rodiklis, mažesnis nei 30, rodo, kad vertybinis popierius yra parduotas.

Stochastinis osciliatorius

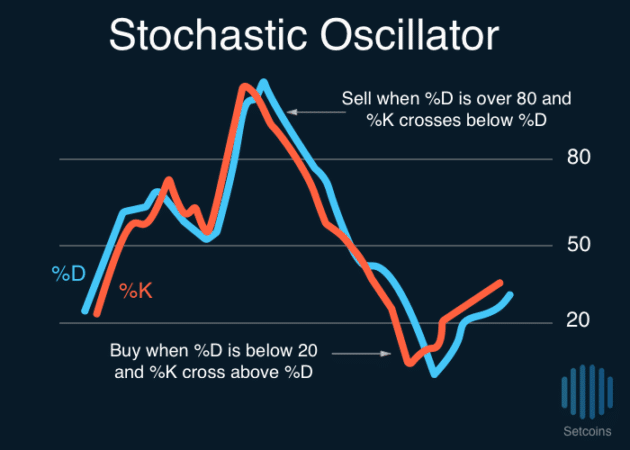

Stochastinis 0scillator yra dviejų eilučių impulsų rodiklis, lyginantis turto uždarymo kainą su kainų diapazonu per nurodytą laiką. Stochastikos osciliatorius paprastai naudoja paskutinių 14 prekybos dienų duomenis, kad apskaičiuotų savo balą.

Panašiai kaip RSI, stochastinis osciliatorius svyruoja nuo 0 iki 100. Daugiau nei 80 rodmenys rodo, kad vertybinis popierius yra perkamas, o rodmenys iki 20 rodo, kad vertybinis popierius yra parduotas.

Stochastinį osciliatorių sudaro dvi linijos:% K ir% D. % K matuoja turto impulsą, o% D – trijų dienų paprastą slankųjį% K vidurkį. Pirkimo ir pardavimo signalai sukuriami, kai% K linija pereina per% D liniją.

Atsilikę rodikliai

Po kainų pokyčio, kuris jau įvyko, atsilikę rodikliai dažniausiai veikia kaip patvirtinimo priemonė, kuria investuotojai naudojasi siekdami nustatyti, ar kainų tendencija tęsis ar silpnės. Skirtingai nuo pagrindinių rodiklių, atsilikę rodikliai yra įžvalgiausi tendencijų kainų laikotarpiais ir pateikia mažiau faktinių pirkimo ar pardavimo signalų, palyginti su pirmaujančiais rodikliais.

Du dažniausiai naudojami atsilikimo rodikliai yra slankieji vidurkiai ir Bollingerio juostos.

Slenkantys vidurkiai

Techninėje analizėje naudojami keli skirtingi slankieji vidurkiai:

- Paprastas slenkamasis vidurkis (SMA) – Paprastas slenkamasis vidurkis yra tiesiog visų praėjusių uždarymo kainų per tam tikrą laikotarpį suma, padalyta iš laikotarpio dienų skaičiaus. Pavyzdžiui, 20 dienų paprastas slenkamasis vidurkis būtų paskutinių 20 turto pabaigos kainų, padalytų iš 20, suma.

- Eksponentinis slenkamasis vidurkis (EMA) – Eksponentinis slenkamasis vidurkis apskaičiuojamas panašiai kaip paprastas slenkamasis vidurkis, tačiau daugiau reikšmės skiriama paskutinėms uždarymo kainoms, palyginti su buvusiomis uždarymo kainomis.

- Judančio vidutinio konvergencijos divergencija (MACD) – MACD apskaičiuojamas atimant 26 dienų eksponentinį slenkantį vidurkį iš 12 dienų eksponentinio slankiojo vidurkio. MACD nurodo impulso kryptį, o ne turto kainos kryptį. Kai teigiama, MACD rodo, kad impulsas juda aukštyn; taip pat, kai neigiamas, MACD rodo, kad impulsas juda žemyn.

„Bollinger“ juostos

Nubraižę du standartinius nuokrypius nuo paprasto slankiojo vertybinio popieriaus vidurkio, „Bollinger Bands“ suteikia investuotojams keletą patarimų apie vertybinių popierių kainų svyravimą.

Manoma, kad „Bollinger Bands“ plotis apibūdina numatomą turto kainos nepastovumą. Plečiantis Bollingerio juostoms, nurodomi didelio nepastovumo laikotarpiai. Kai Bollingerio juostos siaurėja, nurodomi mažo nepastovumo laikotarpiai.

Be to, kuo paprastesnis slenkamasis vidurkis artėja prie viršutinės juostos, tuo laikoma, kad vertybinis popierius yra perkeltas daugiau. Panašiai, kuo paprastesnis vidurkis priartėja prie apatinės juostos, tuo laikoma, kad vertybinis popierius yra daugiau parduodamas.

Išvada

Techninė analizė, nors ir nepakeičianti pagrindinės analizės, yra svarbi vertinimo priemonė, kuri gali padėti investuotojui planuoti bet kokį investicinį sprendimą.

Priešingai nei atliekama fundamentali analizė, techninė analizė neatsižvelgia į monetos vidinę vertę bandant numatyti būsimus kainų pokyčius. Vietoj to, atlikus techninę analizę, tikimasi prognozuoti trumpalaikius kainų momentus, remiantis tik ankstesniais prekybos duomenimis ir rinkos nuotaika.