Elk jaar uw Bitcoin-belastingen berekenen hoeft geen stressvol of lastig proces te zijn. Leer de basisprincipes van de vermogenswinsttabel, en u kunt met vertrouwen uw eigen federale aangifte inkomstenbelasting voorbereiden. Zodra u de basis onder de knie heeft, bent u ook beter uitgerust om te overleggen met uw CPA of accountant op het moment van de belasting.

Hier is een overzicht van federale inkomstenbelastingen zoals toegepast op uw Bitcoin-winsten.

Een voorbeeld van kapitaalwinst op korte termijn

- Jij kocht $ 10.000 aan BTCUSD op 7 februari 2018

- BTCUSD prijs per stuk: $ 8.000

- BTCUSD-eenheden verworven: 1,25

- Transactiekosten: $ 150

Kostenbasis: $ 10.150

- Je verkocht 1,25 eenheden BTCUSD op 17 februari 2018

- BTCUSD prijs per stuk: $ 10.750

- Transactiekosten: $ 202

Netto-opbrengst: $ 13.236

Als u uw kostenbasis van $ 10.150 aftrekt van uw netto-opbrengst van $ 13.256, resulteert dit in een kortetermijnwinst van $ 3.086 voor jou. Omdat u uw BTCUSD minder dan een jaar heeft aangehouden, wordt uw winst beschouwd als een kortetermijnwinst. Het belastingtarief voor uw vermogenswinst is in dit voorbeeld hetzelfde als uw gewoon tarief van de inkomstenbelasting.

Een voorbeeld van kapitaalwinst op lange termijn

- Jij kocht $ 12.000 aan BTCUSD op 11 oktober 2016

- BTCUSD prijs per stuk: $ 640

- BTCUSD-eenheden verworven: 18,75

- Transactiekosten: $ 180

Kostenbasis: $ 12.180

- Je verkocht 18.75 eenheden BTCUSD op 22 december 2017

- BTCUSD prijs per stuk: $ 12.500

- Transactiekosten: $ 3.516

Netto-opbrengst: $ 230.859

Als u uw kostenbasis van $ 12.180 aftrekt van uw netto-opbrengst van $ 230.859, resulteert dit in een meerwaarde op lange termijn van $ 218.679 voor jou.

Merk op dat u altijd uw transactiekosten voor de handel meetelt. Toevoegen ze op uw kostenbasis en aftrekken ze uit uw netto-opbrengst. Omdat u uw BTCUSD langer dan een jaar, uw winst wordt beschouwd als een vermogenswinst op lange termijn. Het belastingtarief voor uw vermogenswinst is in dit voorbeeld lager dan uw gewone inkomstenbelastingtarief.

Uw meerwaarden op lange termijn worden belast tegen een van de drie tarieven:

- 0% voor individuen in de twee laagste (10% en 15%) marginale belastingschijven.

- 15% voor de volgende vier belastingschijven (25%, 28%, 33% en 35%)

- 29% in de hoogste (39,6% belastingschijf)

Hoe u uw cryptocurrency-verliezen kunt compenseren

Met de IRS kunt u kapitaalwinsten op lange termijn verrekenen met uw kapitaalverliezen op lange termijn, tot een maximum van maximaal $ 3.000 per jaar (als u getrouwd bent en afzonderlijk een aanvraag indient, is de jaarlijkse limiet $ 1.500). Als u geen langetermijnwinsten en alleen langetermijnverliezen heeft, kunt u deze nog steeds aftrekken op uw Federal 1040-formulier.

Dus, wat als het belastingjaar 2018 $ 15.000 aan Bitcoin-winsten op de lange termijn en $ 10.000 aan Bitcoin-winsten op korte termijn voor u omvatte? En aan het belastingjaar 2017 had u een ongebruikt ($ 3.000) verlies op kortetermijnwinst?

- U moet vermogenswinstbelasting op de lange termijn betalen over de $ 15.000. Het belastingtarief zal echter lager zijn dan uw gewone inkomstenbelastingtarief.

- U kunt het ongebruikte verlies van $ 3.000 in 2017 meenemen door het af te trekken van uw $ 10.000 aan kortetermijnwinsten. Uw netto kortetermijnwinst van $ 7.000 wordt belast tegen de gewone inkomstenbelastingtarieven.

Uw Bitcoin-belastingen berekenen

Stel dat uw belastingschijf voor 2018 24 procent is. U bent ook getrouwd en dient samen met uw echtgenoot een gezamenlijke federale belastingaangifte in. U betaalt twee verschillende belastingtarieven voor vermogenswinst op uw Bitcoin-winst: één tarief voor uw kortetermijnwinsten en een lager tarief voor uw langetermijnwinsten. Bekijk dit voorbeeld eens op basis van de vorige hypothetische cijfers:

- Uw vermogenswinst op korte termijn: $ 7.000 (na aftrek van uw maximale jaarlijkse verliesaftrek van $ 3.000)

- Het belastingtarief voor vermogenswinst op korte termijn: 24%

U bent de IRS $ 1.680 aan vermogenswinstbelasting op korte termijn verschuldigd.

- Uw vermogenswinst op lange termijn: $ 15.000

- Het belastingtarief voor vermogenswinst op lange termijn: 15%

U bent de IRS $ 2.250 aan vermogenswinstbelasting op lange termijn verschuldigd.

- Uw totale vermogenswinstbelasting verschuldigd aan de IRS: $ 3.930

- Uw gecombineerde belastingtarief voor vermogenswinst: 17,86%

Ga lang, blijf lang voor een lagere belastingaanslag

Dat hypothetische voorbeeld is een krachtig argument voor langetermijninvesteringen in plaats van voor kortetermijnhandel. Stel u voor dat u uw vermogenswinstbelasting kunt verlagen 24 procent tot 15 procent door simpelweg uw investeringsstrategie te veranderen. Tenzij u een zeer bekwame handelaar bent met toegang tot een bewezen handelssysteem, is het misschien beter om in Bitcoin te investeren in plaats van regelmatig te handelen. Beter nog, u krijgt veel minder commissie en slip zelfs als u geniet van een relatief laag langetermijnbelastingtarief op vermogenswinst.

De IRS-formulieren vereist

U hoeft maar een paar formulieren in te vullen tijdens de belastingperiode, tenzij u als bedrijf in Bitcoin handelt. Als u parttime (niet-professioneel) handelt in Bitcoin en ook een bedrijf runt, moet u ook driemaandelijkse geschatte belastingen indienen en betalen.

Het is zo duidelijk als zwart en wit. Betaal oom Sam op tijd wat hij verschuldigd is, maar betaal hem geen cent meer dan de wet vereist. Denken! Afbeelding: irs.gov Speciale effecten: Snagit

Hier volgt een overzicht van wat u nodig heeft om uw belastingen goed voor te bereiden:

- Uw makelaar of beurs Formulier 1099-B of Formulier 1099-K. Meestal beschikbaar na 31 januari.

- Uw maandelijkse rekeningafschriften. Gebruik deze om de nauwkeurigheid van uw formulier 1099-B te controleren. Bewaar ook elke handelsbevestiging en zorg ervoor dat deze overeenkomt met uw maandelijkse rekeningoverzicht.

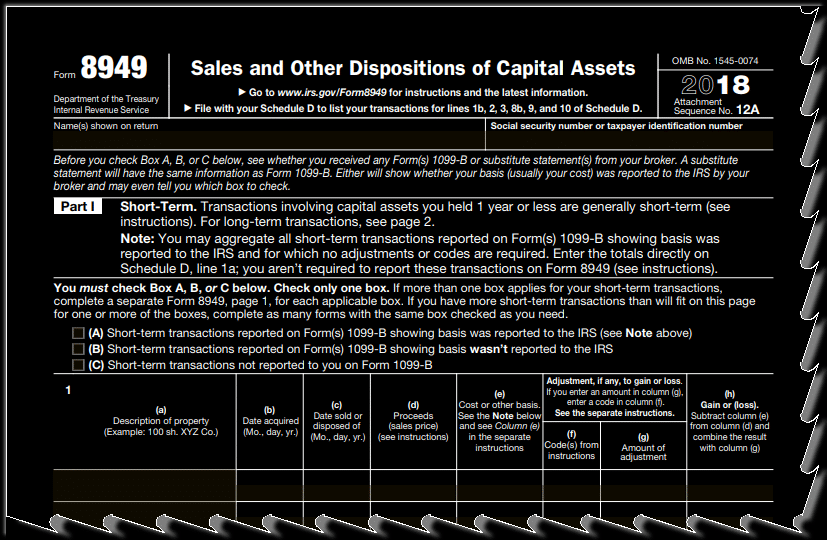

- Je zal nodig hebben Formulier 8949 (Verkoop en andere vervreemding van kapitaalgoederen) om elke Bitcoin-transactie die tijdens het belastingjaar heeft plaatsgevonden op te sommen. Gebruik een formulier 8949 om uw kortetermijnwinsten en verliezen op te sommen. Gebruik een andere om uw vermogenswinsten en verliezen op de lange termijn op te sommen.

- Je hebt ook nodig Schema D (Kapitaalwinsten en -verliezen) om informatie van uw formulier (en) 8949 te importeren. Dit formulier zal uw vermogenswinsten en verliezen op korte en lange termijn scheiden. Het zal ook bepalen of u uw vermogensverliezen mag aftrekken van uw gewone inkomen (op Formulier 1040.

- Bent u zelfstandige en verwacht u ook aanzienlijke winsten of verliezen in de Bitcoin-handel voor het belastingjaar, neem dan die geschatte winsten of verliezen op uw Formulier 1040 ES. Wanneer u de IRS uw driemaandelijkse (januari, april, juni, september) geschatte belastingbetalingsvouchers stuurt, zullen de cijfers die u in uw formulier 1040 ES heeft ingevoerd u helpen om aanzienlijke onder- of overbetaling van uw federale belastingverplichting te voorkomen.

- Zelfs als u GEEN zelfstandige bent, moet u mogelijk nog steeds dezelfde Form 1040 ES-berekeningen gebruiken als u grote winsten of verliezen verwacht bij uw Bitcoin-handel. Het is altijd het beste om nauwkeurige driemaandelijkse belastingbetalingen te doen. Wachten tot 15 april om uw jaarlijkse federale belastingaanslag te berekenen, kan u hoge boetes en straffen kosten. Vooral als u de IRS een aanzienlijk bedrag aan belastingen verschuldigd bent.

Horrorverhaal of Happy Ending?

Er is anekdotisch bewijs dat suggereert dat sommige Bitcoin- en cryptohandelaren geen inkomstenbelasting hebben betaald over hun winsten. Sommige van deze Bitcoin-fans geloofden ten onrechte dat crypto’s op de een of andere manier zijn uit zicht van de belastinginningmachines van Big Brother. En nu worden ze geconfronteerd met audits, loonbeslag, aanzienlijke achterstallige rekeningen, boetes en boekhoudkundige kosten. Ze hebben absoluut een voortdurende nachtmerrie om mee om te gaan, een die omzeild had kunnen worden door simpelweg hun Bitcoin-winsten te rapporteren en hun belastingen te betalen.

Bungle in de Music Biz Jungle

Belasting betalen stinkt. Daar is bijna iedereen het over eens. Maar totdat het systeem is veranderd, is uw enige slimme keuze om The Man zijn geld te betalen. Een kennis van mij in de muziekwereld vertelde me eens dat de belastingdienst in 1993 beslag had gelegd op zijn bungalow in North Hollywood van $ 185.000. Waarom? Omdat hij was vergeten een deel van zijn contante betalingen onder de tafel (allemaal legaal) te melden als onderdeel van zijn werk. Twintig jaar lang!

Ik denk dat alles Donnie Brasco daarover zou zeggen, is dit: ‘Fughettttaboutit!’

Denk creatief, betaal minimaal, slaap rustig

Ja, leer alle juridische zaken fiscale maas in de wet beschikbaar om uw belastingplicht te verminderen (ze zijn overal, leer creatief denken en u zult versteld staan hoeveel u kunt besparen op belastingen). Zoek professioneel belastingadvies (betaalt zichzelf meestal vele malen terug) bij het berekenen van uw Bitcoin-belastingen en gebruik de beste beschikbare belastingrapportagesoftware.

Dan kun je genieten van een happy end, wetende dat Uncle Sam niet naar je Hollywood-bungalow kan verhuizen. Laat hem in Washington, DC blijven.