Jednostavno je biti investitor u fotelji. Dovoljno je izvući grafikon najnovije vruće kripto, dionice ili ETF-a i potvrditi činjenicu da niste imali svu svoju životnu ušteđevinu prelazeći na sulude nove maksimume. Većina kriptičara, ako ne i svi, iskusili su slično kajanje u jednom ili drugom trenutku. No, gledajući izbliza, postoji mnogo zdravih razloga da nikada veći dio svog rizičnog kapitala ne ugurate ni u jednu kripto. Neka su obrazloženja očita, ali druga će zahtijevati da razmišljate izvan okvira. Ograničiti pretjeranu koncentraciju portfelja dovoljno je jednostavno, sve dok držite pod kontrolom svoje osjećaje, strah od propuštanja (FOMO) i pohlepu. Evo sada bližeg pogleda.

Dijelić vaše neto vrijednosti

U ovom članku razmatramo kako izbjeći ulaganje previše svog rizičnog kapitala u bilo koju trgovinu. Nećemo raspravljati o jednako važnom pitanju koliko vaše neto vrijednosti treba izdvojiti za kripto ulaganje i špekulacije. Međutim, recimo samo da biste se trebali potruditi dodijeliti samo djelić vaše ukupne neto vrijednosti (kuća, osobna imovina, štednja, umirovljenički računi itd.) Na kripto tržišta. Samo vi možete odrediti odgovarajući iznos za ulaganje u kripto. Međutim, trebao bi biti dovoljno skroman, tako da ako ne budete imali dovoljno sreće da to sve izgubite, to ne bi utjecalo na vaš životni stil.

Podijelite svoj dio na sedam ili osam

Bezvremenski komentar kralja Salomona možda je najbolji savjet za diverzifikaciju portfelja koji ćete ikad dobiti:

“Podijelite svoj dio na sedam, ili čak na osam, jer ne znate koja bi se nesreća mogla dogoditi na zemlji.”

- Propovjednik, 11. poglavlje, 2. redak

Kobna pogreška koju mnogi kripto investitori čine je stavljanje ogromne količine svog rizičnog kapitala u jednu trgovinsku ili dugoročnu poziciju. Možda ste i vi podlegli ovom iskušenju. Možda ste imali sreće i sklopili ste zavežljaj ili ste možda izgubili velika vremena.

Možda ste čak slijedili Salomonov savjet, podijelivši sav svoj rizični kapital na sedam ili osam različitih kovanica. Tada je uslijedio kripto-puhanje u prosincu 2017., a vi ste i dalje utučeni s 80 posto povlačenja računa. Ono što daje, u svakom slučaju?

Pa, sa jedne strane, Salomon nije rekao da sav svoj rizični kapital stavite u jednake alokacije kripto. Većina kripto tržišta ima visoku korelaciju, tako da zapravo uopće ne diverzificirate.

Solomon je mislio na raspodjelu vašeg rizičnog kapitala u značajno različite vrste ulaganja. U prethodnim člancima vidjeli ste performanse relativne snage Bitcoina u odnosu na tehnološke dionice, zlato, nekretnine i dionice na tržištima u nastajanju. Bitcoin je bio neosporeni pobjednik u protekla dvogodišnja, trogodišnja i petogodišnja razdoblja. Međutim, Bitcoin ima ozbiljno slabo je obavljao sve četiri klase financijske imovine od prosinca 2017. Kralj Salomon mogao je predložiti da raspodijelite jednak dolarski iznos svog rizičnog kapitala na svih pet tih ključnih tržišta. Uživali biste u glatkoj krivulji vlasničkog kapitala portfelja, jednostavno ograničavanjem pretjerane koncentracije portfelja.

Kobna obmana

Bitcoin je opao za gotovo 85 posto između prosinca 2017. i prosinca 2018., što je snažan argument za konzervativce raspodjela imovine. Takav pad mnogi od ulagača u bitcoin u kasnoj fazi (Q4 2017.) odbacili bi kao malo vjerojatan (ako ne i nemoguć). Slijedom toga, možda su uložili previše novca u novac, jer je sve više rastao. Tada bi se, kad se Bitcoin preokrenuo teško u minus, mogli doživjeti ekstremni stres, ako ne i direktnu paniku.

Trgovci i investitori često zaboravljaju da je ishod bilo koje trgovine gotovo 100 posto slučajan. Ishod je neovisan o svim serijama pobjednika (poraženih) koji su mu prethodili. Pa ipak, kripto entuzijasti još uvijek mogu doći u iskušenje kladiti se na ranč na temelju povoljnih vijesti, uzoraka grafikona ili ekstrema u osjećajima investitora. Treba li bilo koji racionalni investitor rasporediti dva, pet ili čak 10 puta više od svoje uobičajene alokacije gotovine na trgovinu koja je zapravo samo 50-50 dodavanja? Naravno da ne. Ipak, trgovci i investitori i dalje čine ovu kritičnu pogrešku svaki dan.

Jedan od načina na koji investitori mogu izbjeći ovu zamku jest jednostavno slijediti Salomonov mudri savjet.

Raznolikost: Bitcoin Plus ETF izdvajanja

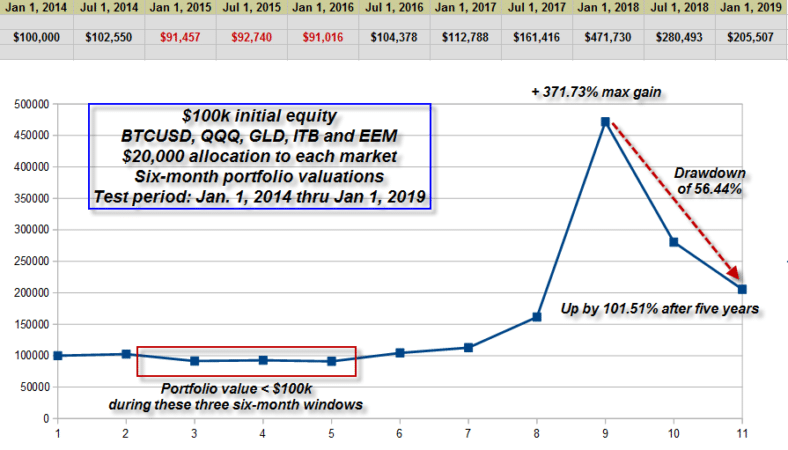

Evo ključne statistike za hipotetički portfelj od 100.000 USD koji sadrži Bitcoin, QQQ (NASDAQ 100 ETF), GLD (zlatni ETF), ITB (ETF za nekretnine) i EEM (ETF na tržištima u razvoju). Da se podsjetimo na naše prethodne članke Razdoblje ispitivanja bilo je od 1. siječnja 2014. do 1. siječnja 2019., mjereno u intervalima od 6 mjeseci. Za svakog od pet instrumenata dodijeljeno je 20.000 USD:

Portfelj jedan.) BTCUSD, QQQ, GLD, ITB i EEM: Petogodišnji hipotetički rezultati portfelja s pet imovina za po 20 tisuća dolara. Slika: DW Pendergast Jr..

Gore navedeni portfelj Bitcoin plus četiri ETF-a bio je profitabilan. Portfelj nikada nije pao ispod 91.000 američkih dolara tijekom gotovo 18 mjeseci dugog početnog povlačenja. Međutim, nakon što je porastao za gotovo 400%, vratio je više od 265.000 USD na otvorene dobitke. Bitcoin je bio imovina koja je najzaslužnija za ozbiljnost svakog povlačenja u portfelju jedan i dva.

Raznolikost: Bitcoin Plus High-Beta raspodjela dionica

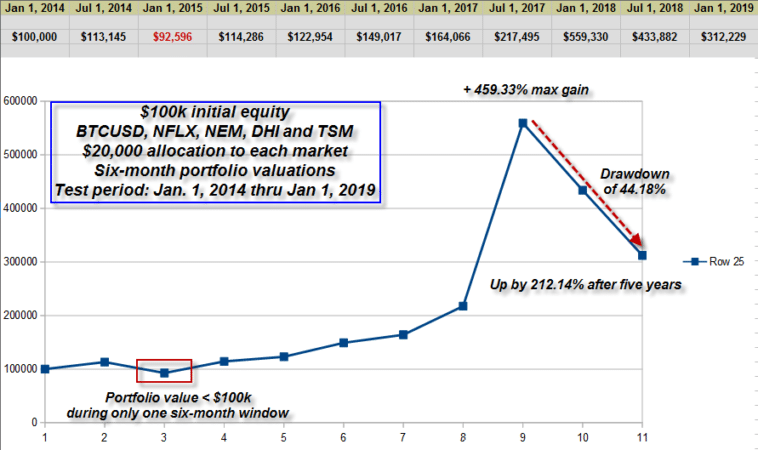

Portfelj dva.) BTCUSD, NFLX, NEM, DHI i TSM: Petogodišnji hipotetički rezultati portfelja s pet imovina od po 20 tisuća dolara, od kojih su četiri visoko beta beta dionice. Ovaj je portfelj ponudio najbolju kombinaciju rizika i povrata, uz minimalno povlačenje. Slika: DW Pendergast Jr..

Sljedeća inkarnacija portfelja zamijenila je jedan ETF portfelja jednim od njegovih visoka beta (hlapljive) komponente zaliha. Učinak se znatno povećao, čak i kad su se smanjenja znatno smanjila. Ovaj portfelj nudi najbolju kombinaciju potencijalnog profita, nisko povlačenje (posebno podvodno povlačenje) i kontrolu rizika.

Divlja vožnja: Bitcoin sam

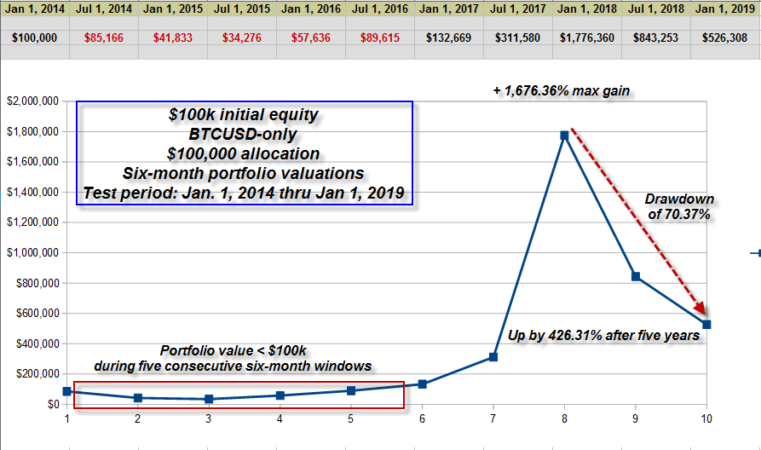

Treći portfelj.) Portfelj samo za BTCUSD, koristeći početnu alokaciju od 100 000 USD. Najbolje su se pokazali samo bitcoin. Ali pogledajte koliko je patnje naneseno tijekom trogodišnje faze povlačenja. Slika: DW Pendergast Jr..

Portfelj samo za bitcoine donio je nevjerojatne dobitke. Međutim, ti su dobici imali visoku cijenu, poput ogromnog povlačenja s otvorenom dobiti. Bi li doista uspio podmiriti podvodno povlačenje u iznosu od 65.000 USD 18 mjeseci nakon (1. srpnja 2015.) ulaganja u Bitcoin od 100.000 USD?

U redu, Monty. Idem na vrata broj dva

Realno, s portfeljem dva trebao bi se trčati. Evo zašto:

- Visoko beta beta dionice ETF-a nudile su veći potencijal zarade nego što su to činili ETF-ovi.

- Dionice su zapravo učinile portfelj sklonijim riziku s kraćim trajanjem, manje ozbiljnim povlačenjem.

- Čini se da visoko-beta dionice lijepo nadopunjuju Bitcoin, jer su i same nestabilno tržište.

Portfelj samo za Bitcoin ponudio je najveći potencijal zarade. Daleko, bez rasprave. Međutim, investitorima bi također bilo najteže dugo se zadržati. Vrlo malo ulagača (kripto ili na neki drugi način) može se nositi sa 70-postotnim povlačenjem otvorenog dobitka. Niti se mnogi mogu nositi sa stresom gotovo 65-postotnog smanjenja podvodnog kapitala (kada vam portfelj padne ispod izvorne vrijednosti), i to je odmah pred vratima! Niti jedan ili dva portfelja nisu povukli ni izdaleka tako ozbiljno kao portfelj samo za Bitcoin. Sve u svemu, portfelj dva izgleda da će biti pobjednik u ovom trosmjernom obračunu.

Ograničavanje pretjerane koncentracije portfelja

Vidjeli ste kako ograničavanje pretjerane koncentracije portfelja može ograničiti trajanje i intenzitet povlačenja, čak i povećavajući profitabilnost. Ne postoji savršen način za oblikovanje uravnoteženog portfelja ulaganja, a sigurno se gore navedeni modeli mogu doraditi, ponovno testirati i poboljšati.

Međutim, glavna je ideja da razumijete važnost diverzifikacije između fundamentalno različitih klasa imovine (najmanje pet, a možda čak deset) u jednakim iznosima u dolarima. Kako postanete vješti u tome, vaša krivulja vlasničkog portfelja postat će ispravnija. Vaša će povlačenja biti manja, a razina stresa također će se smanjiti.

Evo nezaboravnog citata koji sažima barem dio onoga što ste gore naučili:

“Više me brine povrat mog novca nego povrat mog novca.”

- Will Rogers